สถิติอุตสาหกรรมประกันภัยของสหรัฐอเมริกา 2026: สิ่งที่กำลังเติบโตอย่างรวดเร็วในขณะนี้

อุตสาหกรรมประกันภัยของสหรัฐฯ เป็นระบบนิเวศที่กว้างขวางและซับซ้อน ซึ่งสัมผัสกับเกือบทุกแง่มุมของชีวิตชาวอเมริกัน ตั้งแต่ประกันชีวิตไปจนถึงความคุ้มครองทรัพย์สินและอุบัติเหตุ อุตสาหกรรมนี้ให้ความคุ้มครองความปลอดภัยแก่บุคคลและธุรกิจ ในขณะที่การเปลี่ยนแปลงทางเศรษฐกิจ การเปลี่ยนแปลงทางดิจิทัล และความเสี่ยงด้านสภาพภูมิอากาศยังคงเปลี่ยนแปลงภูมิทัศน์ การทำความเข้าใจแนวโน้มและตัวเลขสำคัญจึงมีความสำคัญอย่างยิ่ง บทความนี้เจาะลึกสถิติที่ทันสมัยที่สุด นำเสนอข้อมูลเชิงลึกเกี่ยวกับขนาด ขอบเขตและการพัฒนาอย่างต่อเนื่องในตลาดประกันภัยสหรัฐฯ

บรรณาธิการเลือกสรร

- อุตสาหกรรมประกันภัยสหรัฐฯ บันทึกเบี้ยประกันภัยสุทธิที่เขียน3.3 ล้านล้านดอลลาร์ โดยทรัพย์สิน/อุบัติเหตุคิดเป็น53.1%และชีวิต/เงินบำนาญบวกสุขภาพ46.9%

- อุตสาหกรรมประกันภัยสหรัฐฯ จ้างงานประมาณ3.02 ล้านคนทั่วทั้งบริษัทประกัน ตัวแทน และนายหน้า

- มีผู้ประกอบการประกันภัยที่ได้รับใบอนุญาตประมาณ4,700รายในสหรัฐฯ รวมถึง2,684ราย P&C, 717รายชีวิต/เงินบำนาญ และ1,331รายประกันสุขภาพ

- Millennials และ Gen Z รวมกันคาดว่าจะเกิน70%ของแรงงานทั่วโลกภายในกลางทศวรรษ ทำให้ผู้ประกอบการประกันภัยจำเป็นต้องปรับปรุงกลยุทธ์ด้านบุคลากรให้ทันสมัย

- การศึกษาของอุตสาหกรรมประมาณการว่าผู้เชี่ยวชาญด้านประกันภัยเกือบ400,000รายในสหรัฐฯ จะเกษียณภายในปี 2026 สร้างช่องว่างด้านบุคลากรทดแทนที่สำคัญ

- การสำรวจระบุว่าผู้บริโภคในสหรัฐฯ ประมาณ40%ยอมรับว่าต้องการความคุ้มครองประกันชีวิตเพิ่มเติม ทำให้เกิดช่องว่างการคุ้มครองขนาดใหญ่

การพัฒนาล่าสุด

- เบี้ยประกันภัยเจ้าของบ้านเฉลี่ย1,952 ดอลลาร์สำหรับกรมธรรม์ใหม่ เพิ่มขึ้น8.5%ต่อปีท่ามกลางผลกระทบจากสภาพภูมิอากาศ

- การเติบโตของเบี้ยประกันภัย P&C ของสหรัฐฯ คาดว่าจะชзамедลงเหลือ3%เมื่อตลาดสมดุล

- เบี้ยประกันภัย P&C เชิงพาณิชย์คาดการณ์ที่การเติบโต3-4%ท่ามกลางการแข่งขันที่อ่อนตัวลง

- 76%ของผู้ให้บริการประกันภัยปัจจุบันใช้ AI อย่างน้อยหนึ่งฟังก์ชัน

- ROE ของอุตสาหกรรม P&C คาดการณ์ที่12%พร้อมกำไรจากการรับประกันภัยที่มั่นคง

- NAIC กำหนดให้ยื่นเอกสารความเสี่ยงด้านสภาพภูมิอากาศจนถึงปี 2026 เพื่อการเปิดเผยข้อมูลที่เพิ่มขึ้น

- ค่าใช้จ่ายประกันภัยบ้านเฉลี่ยถึง2,110 ดอลลาร์ต่อปีสำหรับความคุ้มครองที่อยู่อาศัย 300,000 ดอลลาร์

- อัตราส่วนรวมสุทธิของ P&C มัธยฐานประมาณการที่92.1%

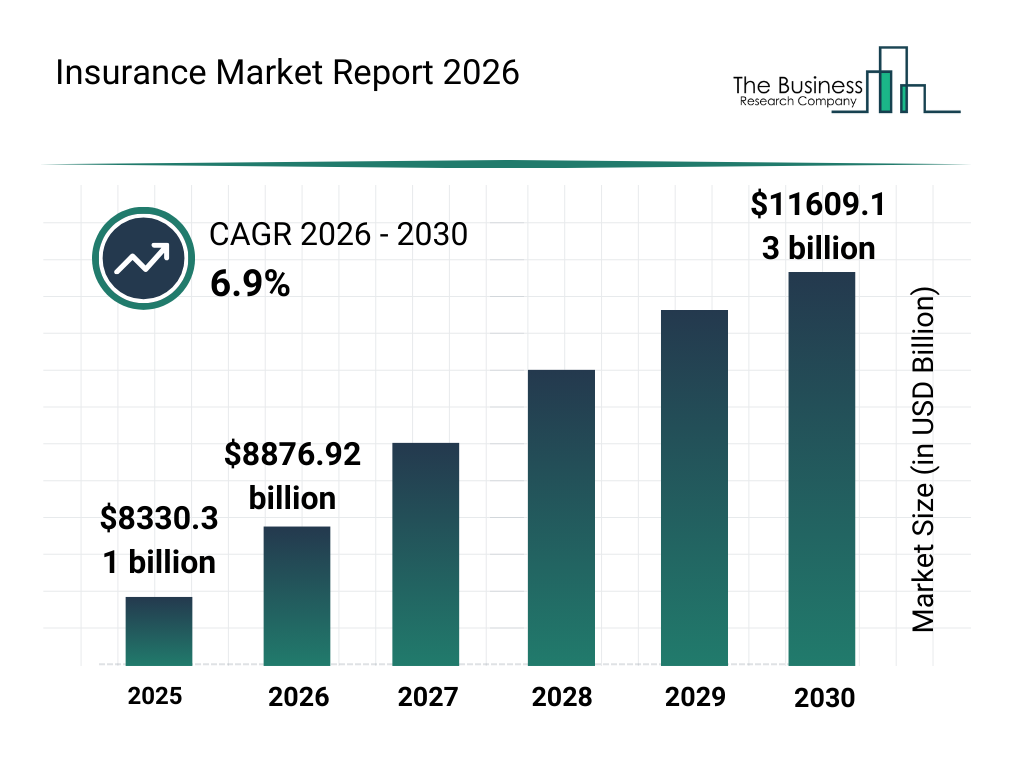

แนวโน้มขนาดตลาดประกันภัยโลก

- ตลาดประกันภัยโลกมีมูลค่า8,330.31 พันล้านดอลลาร์ในปี 2025 สะท้อนถึงขนาดพื้นฐานที่แข็งแกร่งของอุตสาหกรรมก่อนการเติบโตที่เร่งขึ้น

- ในปี2026 ขนาดตลาดคาดว่าจะเพิ่มขึ้นเป็น8,876.92 พันล้านดอลลาร์ รองรับโดยเบี้ยประกันภัยที่เพิ่มขึ้นในประกันชีวิต สุขภาพ และทรัพย์สิน

- ตลาดคาดว่าจะถึงประมาณ 9,460 พันล้านดอลลาร์ในปี 2027 ขับเคลื่อนโดยการขยายตัวของการใช้ประกันภัยดิจิทัลและความต้องการในตลาดเกิดใหม่

- ภายในปี2028 ขนาดตลาดประกันภัยโลกคาดว่าจะเพิ่มขึ้นเป็นประมาณ 10,040 พันล้านดอลลาร์ ข้าม10 ล้านล้านดอลลาร์เป็นครั้งแรก

- ในปี2029 ตลาดคาดการณ์ว่าจะเติบโตต่อไปเป็นประมาณ 10,610 พันล้านดอลลาร์ ขับเคลื่อนโดยความคุ้มครองความเสี่ยงด้านสภาพภูมิอากาศ การขยายตัวของประกันสุขภาพ และการปฏิรูปด้านกฎระเบียบ

- ภายในปี2030 ตลาดประกันภัยคาดว่าจะถึง11,609.13 พันล้านดอลลาร์ เป็นการขยายตัวระยะยาวที่สำคัญ

- อุตสาหกรรมประกันภัยคาดว่าจะเติบโตที่อัตราการเติบโตต่อปีทบต้น (CAGR) 6.9% ตั้งแต่ปี 2026 ถึง 2030 เน้นความต้องการทั่วโลกที่ยั่งยืนและความยืดหยุ่นของภาคส่วน

(อ้างอิง: The Business Research Company)

(อ้างอิง: The Business Research Company)

บริษัทประกันภัยสหรัฐฯ จำแนกตามค่าใช้จ่ายโฆษณา

- GEICO นำหน้าด้วย2.16 พันล้านดอลลาร์ในค่าใช้จ่ายโฆษณา เป็นอันดับหนึ่งของผู้ประกอบการประกันภัยสหรัฐฯ

- Progressive ลงทุน1.95 พันล้านดอลลาร์ ได้อันดับสอง

- State Farm ใช้1.17 พันล้านดอลลาร์ในแคมเปญแข่งขัน

- Allstate จัดสรร929 ล้านดอลลาร์ อยู่อันดับสี่

- ตลาดโฆษณาประกันภัยถึง15.6 พันล้านดอลลาร์ทั่วโลก

- Progressive ทำสถิติ3.5 พันล้านดอลลาร์ในปี 2024 เพิ่มขึ้น 187%

- งบประมาณโฆษณาของ State Farm ในปี 2024 อยู่ที่1.11 พันล้านดอลลาร์

- ค่าใช้จ่ายโฆษณาดิจิทัลด้านบริการทางการเงินกำลังเติบโตอย่างต่อเนื่องจนถึงปี 2026

จำนวนบริษัทประกันภัยในอเมริกา

- 4,700บริษัทประกันภัยทั้งหมดดำเนินการในสหรัฐฯ

- 2,684ผู้ประกอบการประกันภัยทรัพย์สินและอุบัติเหตุมุ่งเน้นบ้าน รถยนต์ และธุรกิจ

- 717ผู้ประกอบการประกันชีวิตดำเนินการอยู่ ลดลงจากจุดสูงสุดก่อนหน้านี้

- 1,331ผู้ประกอบการประกันสุขภาพให้ความคุ้มครองทั่วประเทศ

- กว่า200บริษัทประกันภัยต่อสนับสนุนผู้ประกันภัยหลัก

- บริษัท P&C 10 อันดับแรกถือส่วนแบ่งตลาด55%ตามเบี้ยประกันภัย

- 228,224สถานประกอบการประกันภัยรายงานในไตรมาสที่ 1 ปี 2025

- 93ผู้ประกอบการประกันภัยที่ใหญ่ที่สุดครองกลุ่มตลาดสำคัญ

- 2.98 ล้านพนักงานทำงานในอุตสาหกรรมประกันภัย

- 10 อันดับแรกควบคุม~50%ของเบี้ยประกันภัยทั้งหมดที่เขียน

ความคุ้มครองประกันชีวิตจำแนกตามรุ่น

- 58%ของ Baby Boomers (59-78+) มีประกันชีวิต

- 55%ของ Gen X (44-59) เป็นเจ้าของกรมธรรม์ประกันชีวิต

- 48%ของ Millennials (27-43) ได้รับความคุ้มครองประกันชีวิต

- 40%ของ Gen Z (12-26) ถือประกันชีวิต

- 54%ของ Gen X อ้างว่ามีการมีส่วนร่วมในความคุ้มครองที่แข็งแกร่ง

- 50%ของ Millennials มีการเตรียมทางการเงินผ่านกรมธรรม์

- 36%ของ Gen Z มีความคุ้มครองต่ำที่สุดในบรรดารุ่นต่างๆ

ผู้ประกอบการประกันภัย ACA Marketplace กำลังขึ้นอัตรา

- ผู้ประกอบการประกันภัย ACA เสนอเบี้ยประกันภัยเพิ่มขึ้นมัธยฐาน18%

- ในบรรดาผู้ประกอบการประกันภัย312ราย การเปลี่ยนแปลงเบี้ยประกันภัยอยู่ระหว่าง-10%ถึง59%

- 125ผู้ประกอบการประกันภัยขอขึ้น20%หรือมากกว่า

- เบี้ยประกันภัยเงินมาตรฐานระดับเงินเฉลี่ยเพิ่มขึ้น17%ในตลาดแลกเปลี่ยนของรัฐ

- เบี้ยประกันภัยมาตรฐาน Healthcare.gov เพิ่มขึ้น30%โดยเฉลี่ย

- 4ผู้ประกอบการประกันภัยเสนอลดเบี้ยประกันภัย

- การเพิ่มขึ้นถ่วงน้ำหนักเฉลี่ยที่ไม่ได้รับเงินอุดหนุนถึง25.5%ทั่วประเทศ

- การเปลี่ยนแปลงส่วนใหญ่อยู่ระหว่าง12%และ27% (เปอร์เซ็นไทล์ที่ 25-75)

- ผู้ประกอบการประกันภัยอ้างถึงค่าใช้จ่ายการเรียกร้องเพิ่มขึ้น10%ต่อปี

รายละเอียดเบี้ยประกันภัยและรายได้

- เบี้ยประกันภัยสหรัฐฯ ทั้งหมดคาดการณ์ที่3.3 ล้านล้านดอลลาร์ เพิ่มขึ้น6% YoY

- เบี้ยประกันชีวิตเติบโต2-6%เป็นประมาณ600 พันล้านดอลลาร์

- เบี้ยประกันสุขภาพเพิ่มขึ้น9%ในตลาดนายจ้าง

- เบี้ยประกันภัยเฉลี่ย ACA Marketplace เพิ่มขึ้น26% ไม่ได้รับเงินอุดหนุน

- เบี้ยประกันรถยนต์เพิ่มขึ้น1%เป็น285 พันล้านดอลลาร์

- ประกันภัยทรัพย์สินมีค่าเฉลี่ยระดับประเทศ2,424 ดอลลาร์สำหรับความคุ้มครอง 300,000 ดอลลาร์

- เบี้ยประกันสุขภาพเชิงพาณิชย์คาดว่าจะเพิ่มขึ้น9%

- ตลาดประกันภัยไซเบอร์มีมูลค่า16-20 พันล้านดอลลาร์

- เบี้ยประกันภัยที่ไม่ใช่ชีวิตเพิ่มขึ้น5.6%ทั่วโลก

สถิติอุตสาหกรรมประกันภัยสหรัฐฯ จำแนกตามการจ้างงาน

- ตัวแทนและนายหน้าจ้างงาน997,900คน

- ผู้ปรับการเรียกร้องรวม66,200งาน

- บริษัทประกันภัยต่อจ้างงาน32,000ผู้เชี่ยวชาญ

- ผู้ให้บริการ P&C โดยตรงมีพนักงาน596,400คน

- ผู้ให้บริการชีวิต/สุขภาพ/การแพทย์จ้างงาน924,600คน

- 47,000ตำแหน่งเปิดรับต่อปีสำหรับตัวแทนขายประกันภัย

- การจ้างงานประกันภัยทั้งหมดถึง3.02 ล้าน

- นักคณิตศาสตร์ประกันภัยได้รับค่าจ้างมัธยฐาน125,770 ดอลลาร์ต่อปี

- การจ้างงานผู้ปรับการเรียกร้องคาดว่าจะลดลง5%จนถึงปี 2034

สถิติประกันชีวิต

- 52%ของผู้ใหญ่ในสหรัฐฯ เป็นเจ้าของประกันชีวิต ครอบคลุม ~170 ล้านคน

- เบี้ยประกันภัยรายปีใหม่คาดการณ์ว่าจะเติบโต2%-6%

- อัตราการเป็นเจ้าของ51%-52% โดยผู้ใหญ่ 102 ล้านคนมีช่องว่างการคุ้มครอง

- ประกันชีวิตแบบมีกำหนดคิดเป็น19%ของเบี้ยประกันภัยใหม่

- ประกันชีวิตแบบตลอดชีพนำที่36%ของยอดขายเบี้ยประกันภัยใหม่

- ประกันชีวิตสากลแบบจัดทำดัชนีที่24%ของเบี้ยประกันภัยตลาดรายบุคคล

- 37%ของผู้ใหญ่วางแผนซื้อภายใน 12 เดือน

- ช่องว่างการคุ้มครองการเสียชีวิตอยู่ที่414 พันล้านดอลลาร์ต่อปีในแง่เบี้ยประกันภัย

สถิติประกันสุขภาพ

- 92%ของชาวอเมริกันมีความคุ้มครองประกันสุขภาพ

- แผนที่สนับสนุนโดยนายจ้างครอบคลุม49%ของประชากร

- การลงทะเบียน ACA Marketplace ที่22.8-23 ล้าน

- เบี้ยประกันสุขภาพนายจ้างเฉลี่ย17,496 ดอลลาร์ต่อพนักงาน เพิ่มขึ้น6%

- เบี้ยประกันภัยนายจ้างสำหรับครอบครัวถึง26,993 ดอลลาร์ เพิ่มขึ้น6%

- ค่าใช้จ่ายด้านสุขภาพของนายจ้างคาดว่าจะเพิ่มขึ้น6.7%เป็น18,500 ดอลลาร์ต่อพนักงาน

- ค่าใช้จ่ายด้านการดูแลสุขภาพเพิ่มขึ้น7.2%ในปี 2024

- เบี้ยประกันภัยรวม ACA เพิ่มขึ้น26%โดยเฉลี่ย

ลักษณะสำคัญที่ผู้หญิงมองหาในที่ปรึกษาทางการเงิน

- 76%ของผู้หญิงแสวงหาคำแนะนำแบบพบปะ

- 56%ไว้วางใจผู้วางแผนทางการเงินที่ได้รับการรับรองมากที่สุด

- 72%ของลูกค้าผู้หญิงที่ถูกแนะนำมาจากผู้หญิงคนอื่น

- 59%รู้สึกได้รับการปฏิบัติแตกต่างจากที่ปรึกษา

- 52%รู้สึกถูกดูถูกในการสนทนาทางการเงิน

- 82%ให้ความสำคัญกับเสถียรภาพทางการเงิน

สถิติประกันรถยนต์

- เบี้ยประกันภัยความคุ้มครองเต็มรูปแบบเฉลี่ย2,144 ดอลลาร์ในปี 2025 คาดการณ์2,158 ดอลลาร์สิ้นปี 2026

- เบี้ยประกันรถยนต์ลดลง6%ในปี 2025 หลังจากการเพิ่มขึ้นก่อนหน้านี้

- ฟลอริดาเฉลี่ย3,884 ดอลลาร์ต่อปี รัฐที่แพงที่สุด

- 13.6%คนขับรถไม่มีประกันภัยทั่วประเทศในปี 2022

- ประกันภัย EV สูงกว่า 20-25%กว่ารถน้ำมันเนื่องจากค่าซ่อม

- การนำเทเลเมติกส์มาใช้เกิน35%การเจาะตลาด

- เนวาดานำด้วยความคุ้มครองเต็มรูปแบบที่335 ดอลลาร์ต่อเดือน

- 4.2การเรียกร้องจากการชนต่อคนขับ 100 คนต่อปี

- ลุยเซียนาเฉลี่ย327 ดอลลาร์ต่อเดือนสำหรับความคุ้มครองเต็มรูปแบบ

สถิติอุตสาหกรรมประกันภัยตามประเภทของประกันภัย

- เบี้ยประกันภัย P&C เติบโต4%เป็น ~1.05 ล้านล้านดอลลาร์

- เบี้ยประกันค่าตอบแทนคนงานเพิ่มขึ้น4.9%เฉลี่ยทั่วรัฐ

- เจ้าของบ้านเฉลี่ย2,110 ดอลลาร์ต่อปีสำหรับความคุ้มครอง 300,000 ดอลลาร์

- ประกันภัยผู้เช่าเฉลี่ย151 ดอลลาร์ต่อปีหรือ13 ดอลลาร์ต่อเดือน

- เบี้ยประกันภัยเชิงพาณิชย์อ่อนตัวลงด้วยการแข่งขันที่เพิ่มขึ้น

- เบี้ยประกันภัยไซเบอร์มีเสถียรภาพ ผันผวน±5%

- ประกันภัยพิเศษมีมูลค่า13.28 พันล้านดอลลาร์ในปี 2025

- อัตราส่วนรวม P&C มัธยฐาน92.1%

ผลกระทบของการเปลี่ยนแปลงทางดิจิทัลและ Insurtech

- ตลาด insurtech ของสหรัฐฯ มีมูลค่า327.17 พันล้านดอลลาร์

- Insurtech ทั่วโลกคาดการณ์50.03 พันล้านดอลลาร์

- AI ลดเวลาการรับประกันภัยจาก3 วันเป็น 3 นาที

- 36.4%ผู้ถือกรมธรรม์รถยนต์ใช้เทเลเมติกส์

- 58%ผู้ประกอบการประกันภัยวางแผนเพิ่มการลงทุน blockchain

- 47%กรมธรรม์ซื้อทางดิจิทัล

- การนำ AI มาใช้ในการรับประกันภัยเพื่อเข้าถึง70%ใน 3 ปี

- ประกันภัยแบบฝังตัวอยู่ที่116.5 พันล้านดอลลาร์

คำถามที่พบบ่อย (FAQs)

Pie Insurance มีมากกว่า55,000 กรมธรรม์ที่มีผลบังคับใช้ เพิ่มขึ้น25% YoY

เบี้ยประกันภัย P&C ของสหรัฐฯ คาดว่าจะเติบโตประมาณ3%ในปี 2026

NAIC ครอบคลุมกลุ่มทรัพย์สินและอุบัติเหตุ กรรมสิทธิ์ ชีวิต ภราดรภาพ และสุขภาพประกันภัย

บทสรุป

อุตสาหกรรมประกันภัยสหรัฐฯ เป็นภูมิทัศน์ที่มีพลวัตและพัฒนาอยู่เสมอ ในขณะที่การเปลี่ยนแปลงทางดิจิทัล การเปลี่ยนแปลงสภาพภูมิอากาศ และการเปลี่ยนแปลงความชอบของผู้บริโภคกำหนดรูปตลาด ผู้ประกอบการประกันภัยกำลังปรับตัวเพื่อตอบสนองความท้าทายใหม่ ด้วยการเติบโตที่แข็งแกร่งในทุกภาคส่วนเช่นประกันสุขภาพ ชีวิต และรถยนต์ รวมถึงกลุ่มที่เกิดใหม่เช่นประกันภัยไซเบอร์ อุตสาหกรรมยังคงเป็นองค์ประกอบสำคัญของเศรษฐกิจสหรัฐฯ เมื่อมองไปข้างหน้า ความยั่งยืนและเทคโนโลยีจะยังคงมีบทบาทสำคัญในการกำหนดอนาคตของประกันภัย

โพสต์ สถิติอุตสาหกรรมประกันภัยสหรัฐฯ 2026: อะไรกำลังพุ่งสูงขึ้นตอนนี้ ปรากฏครั้งแรกบน CoinLaw

คุณอาจชอบเช่นกัน

การขายก่อนเหรียญมีม (Meme Coin Presale) ชั้นนำที่น่าซื้อและกำลังได้รับความสนใจ: APEMARS ระยะที่ 8 และบทเรียนจาก Chainlink และ Monero

XRP กำลังทดสอบระดับที่เคยกระตุ้นให้เกิดการพุ่งขึ้น 50%