Достигает ли пик глобальный цикл ликвидности? Закончился ли бычий рынок Биткоина?

Автор: Michael Nadeau

Составлено: Plain Language Blockchain

Постпандемическая эпоха характеризовалась фискальным доминированием — экономикой, движимой государственным дефицитом и выпуском краткосрочных казначейских облигаций, с сохранением высокой ликвидности даже при высоких процентных ставках Федеральной резервной системы.

Сегодня мы вступаем в фазу, где доминирует частный сектор, где Казначейство изымает ликвидность через тарифы и ограничения расходов, в отличие от предыдущей администрации.

Вот почему процентные ставки должны снизиться.

Мы анализируем текущий цикл с точки зрения глобальной ликвидности, чтобы подчеркнуть, почему текущий раунд "торговли девальвацией" достиг своей финальной стадии.

Заканчивается ли эпоха фискального доминирования?

Мы всегда надеемся "покупать на спаде", когда все остальные "гонятся за ростом".

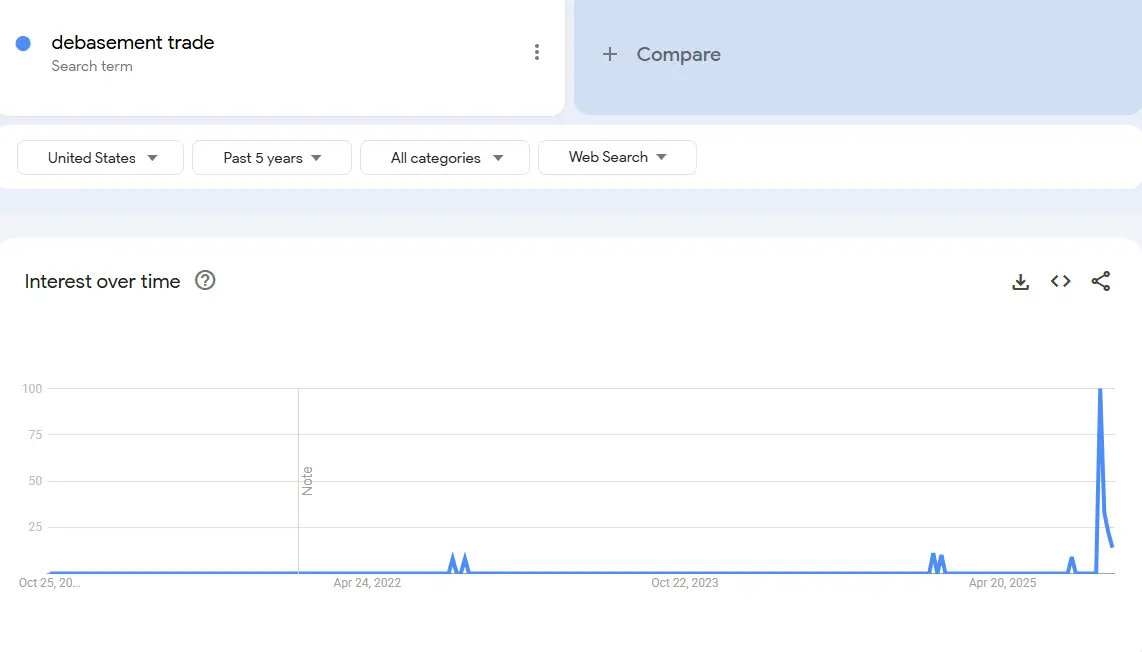

Вот почему все недавние обсуждения "торговли девальвацией" привлекли наше внимание.

Источник данных: Google Trends

Источник данных: Google Trends

Мы считаем, что интерес к "торговле девальвацией" возник несколько лет назад. В то время Биктоин стоил 25 000$ и золото 2 000$. Тогда об этом никто не говорил, кроме аналитиков криптовалют и макроэкономистов.

На наш взгляд, эта "сделка" по сути завершена.

Поэтому наша задача — понять условия, которые ее создали, и будут ли эти условия продолжать существовать.

Что двигало эту сделку? На наш взгляд, есть в основном два фактора.

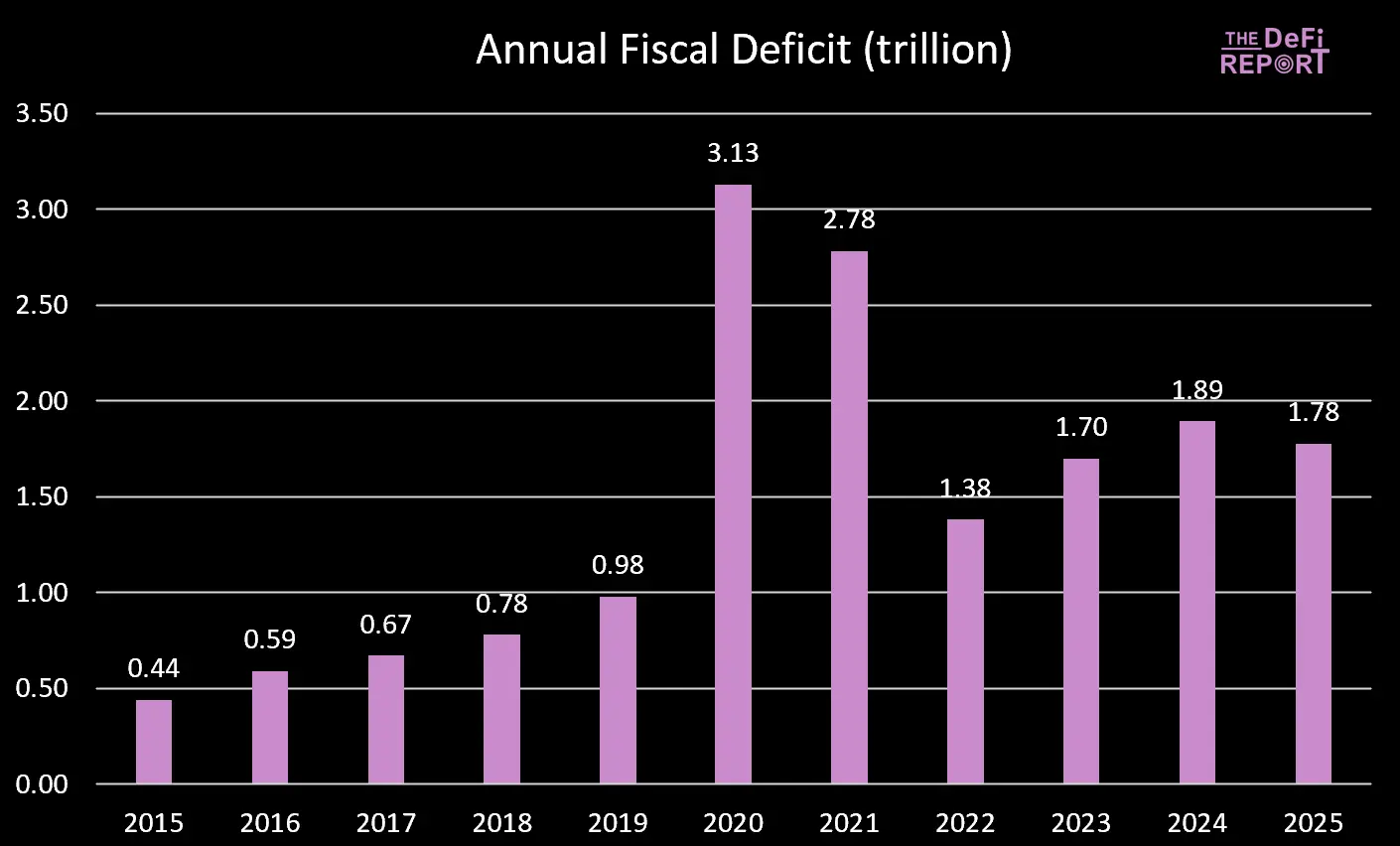

1. Расходы Казначейства. Во время администрации Байдена мы реализовали масштабный фискальный дефицит.

Источник данных: Казначейство США

Источник данных: Казначейство США

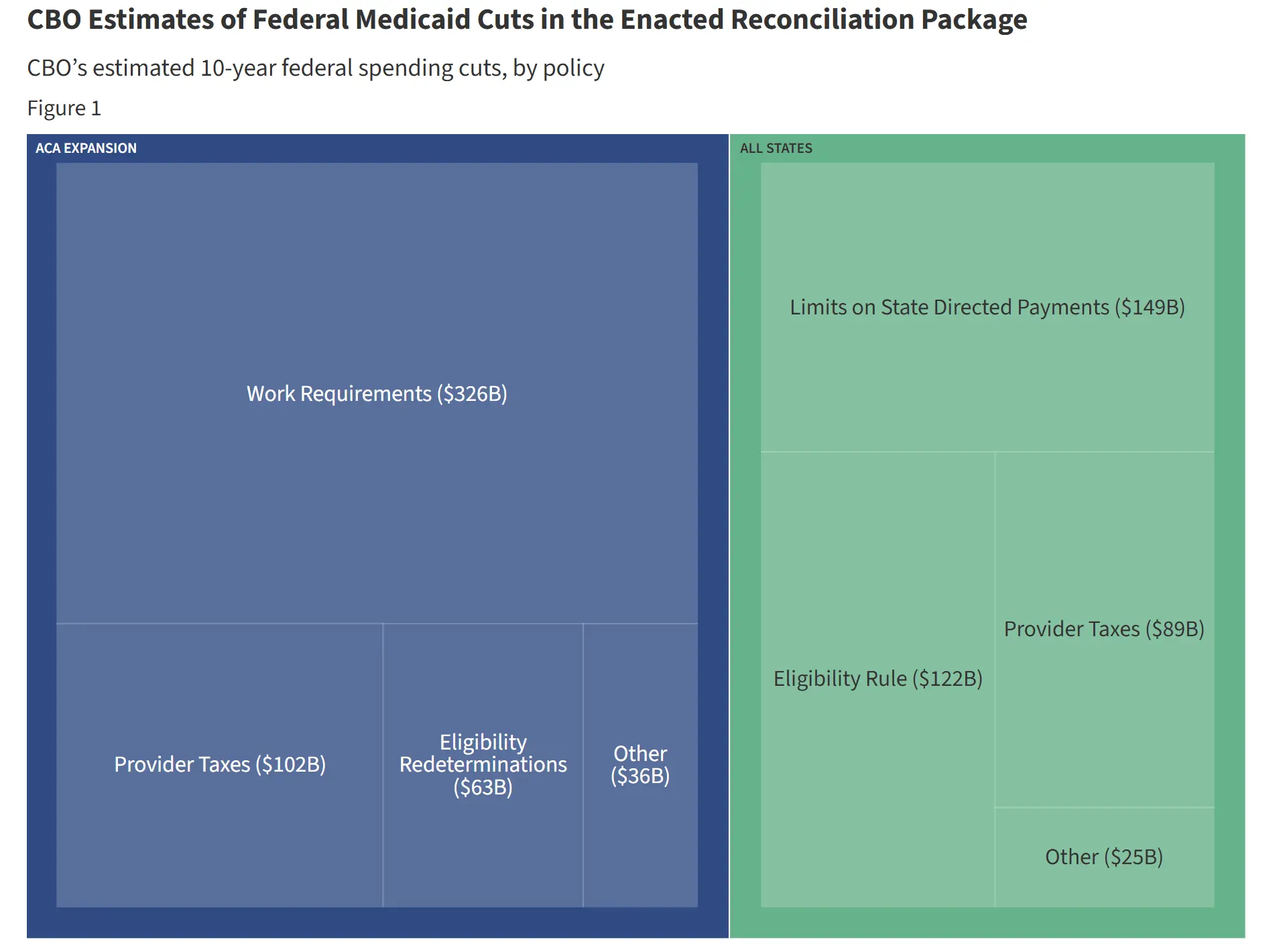

Финансовый год 2025 только что закончился, и дефицит немного сократился — в основном из-за увеличения налогов (тарифов), а не сокращения расходов. Однако ожидается, что Большой Прекрасный Законопроект достигнет сокращения расходов за счет уменьшения пособий по программам Medicaid и Программе дополнительной продовольственной помощи (SNAP).

Источник данных: Сравнение сокращений KFF (Kaiser Family Foundation) с текущей траекторией расходов

Источник данных: Сравнение сокращений KFF (Kaiser Family Foundation) с текущей траекторией расходов

Во время президентства Байдена государственные расходы и трансфертные платежи постоянно вливали ликвидность в экономику. Однако в рамках Закона о Великой Америке рост расходов замедлился.

Это означает, что правительство вливает меньше денег в экономику.

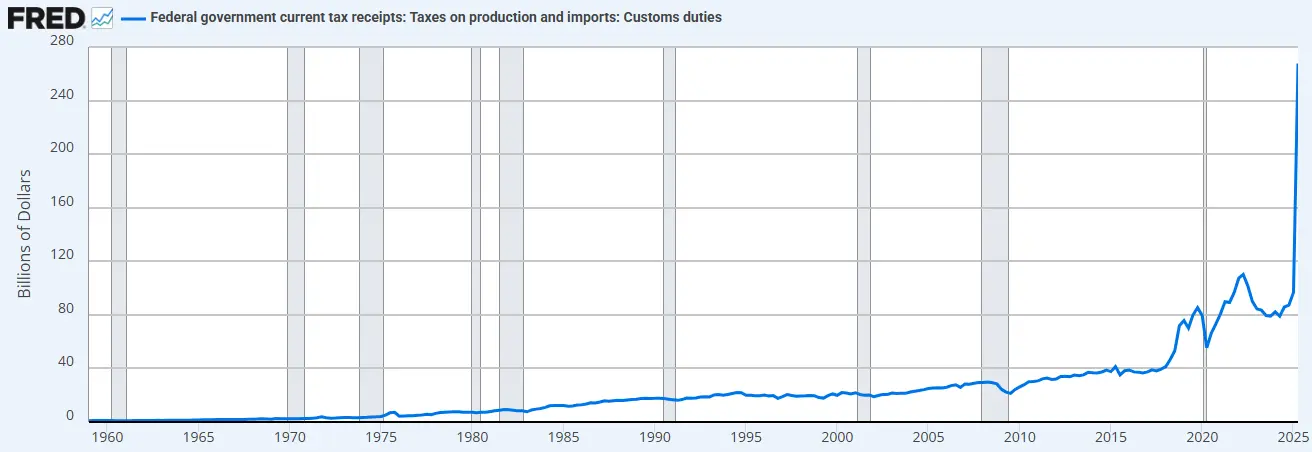

Кроме того, правительство изымает средства из экономики через тарифы.

Источник данных: FRED (Экономические данные Федерального резерва Сент-Луиса)

Источник данных: FRED (Экономические данные Федерального резерва Сент-Луиса)

Сочетание ограничений расходов (по сравнению с предыдущей администрацией) и увеличения тарифов означает, что Казначейство теперь поглощает ликвидность, а не поставляет ее.

Вот почему нам нужно снизить процентные ставки.

"Мы приватизируем экономику, оживим частный сектор и сократим правительство." - Скотт Бессент

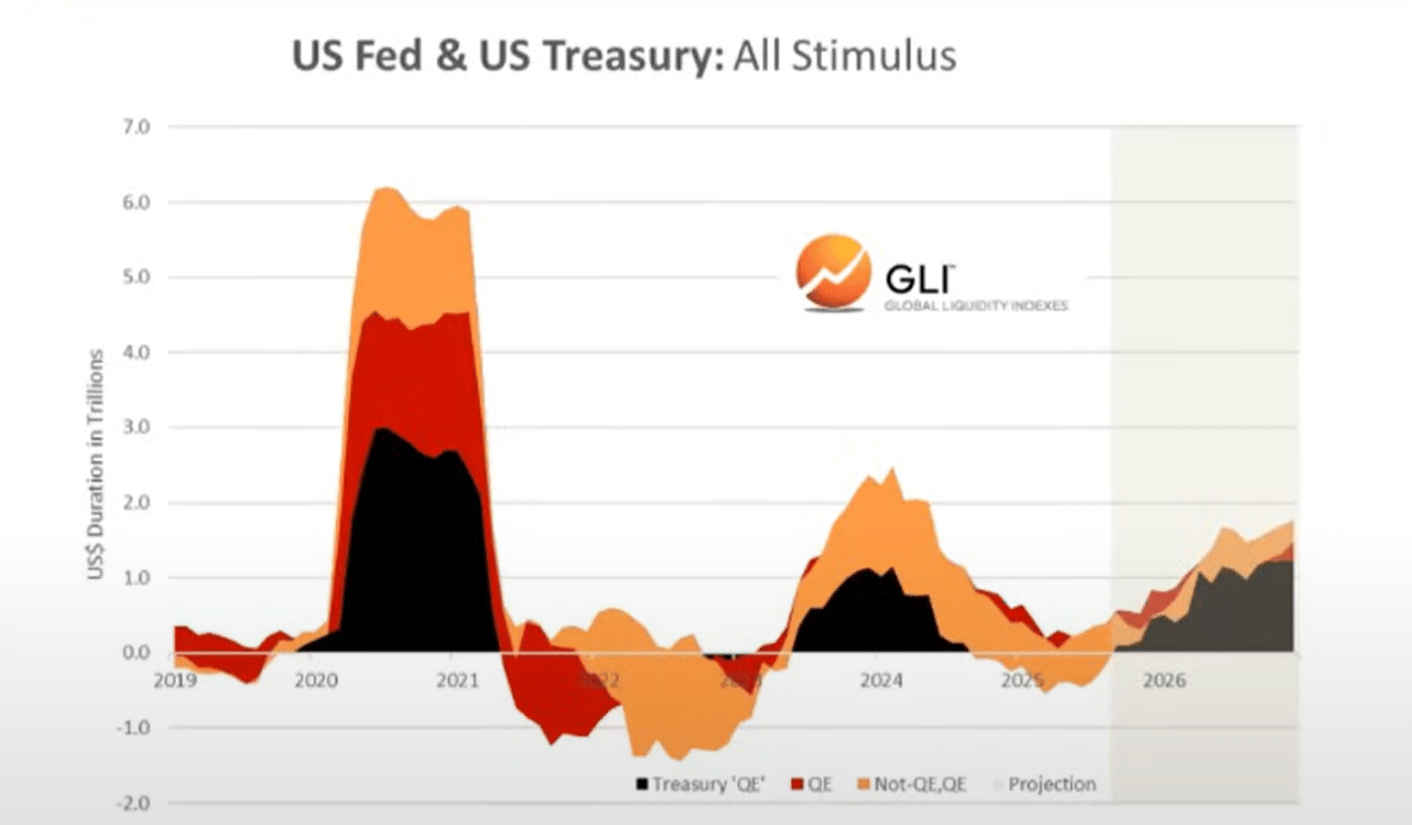

2. "Казначейское QE". Для финансирования чрезмерных расходов Казначейства во время администрации Байдена мы также наблюдали новую форму "количественного смягчения" (QE). Мы можем наблюдать это ниже (черная линия). "Казначейское QE" поддерживало рынок, финансируя государственные расходы через краткосрочные векселя, а не долгосрочные облигации.

Источник данных: Индекс глобальной ликвидности

Источник данных: Индекс глобальной ликвидности

Мы считаем, что фискальные расходы и количественное смягчение со стороны Казначейства подпитывали "торговлю девальвацией" и "пузырь всего", которые мы наблюдали в последние несколько лет.

Но теперь мы переходим к "экономике Трампа", где частный сектор берет бразды правления у Казначейства.

Аналогично, именно поэтому им нужно снизить процентные ставки. Им нужно использовать банковские кредиты для стимулирования частного сектора.

Когда мы входим в этот переходный период, глобальный цикл ликвидности, похоже, достигает пика...

Глобальный цикл ликвидности достигает пика и снижается.

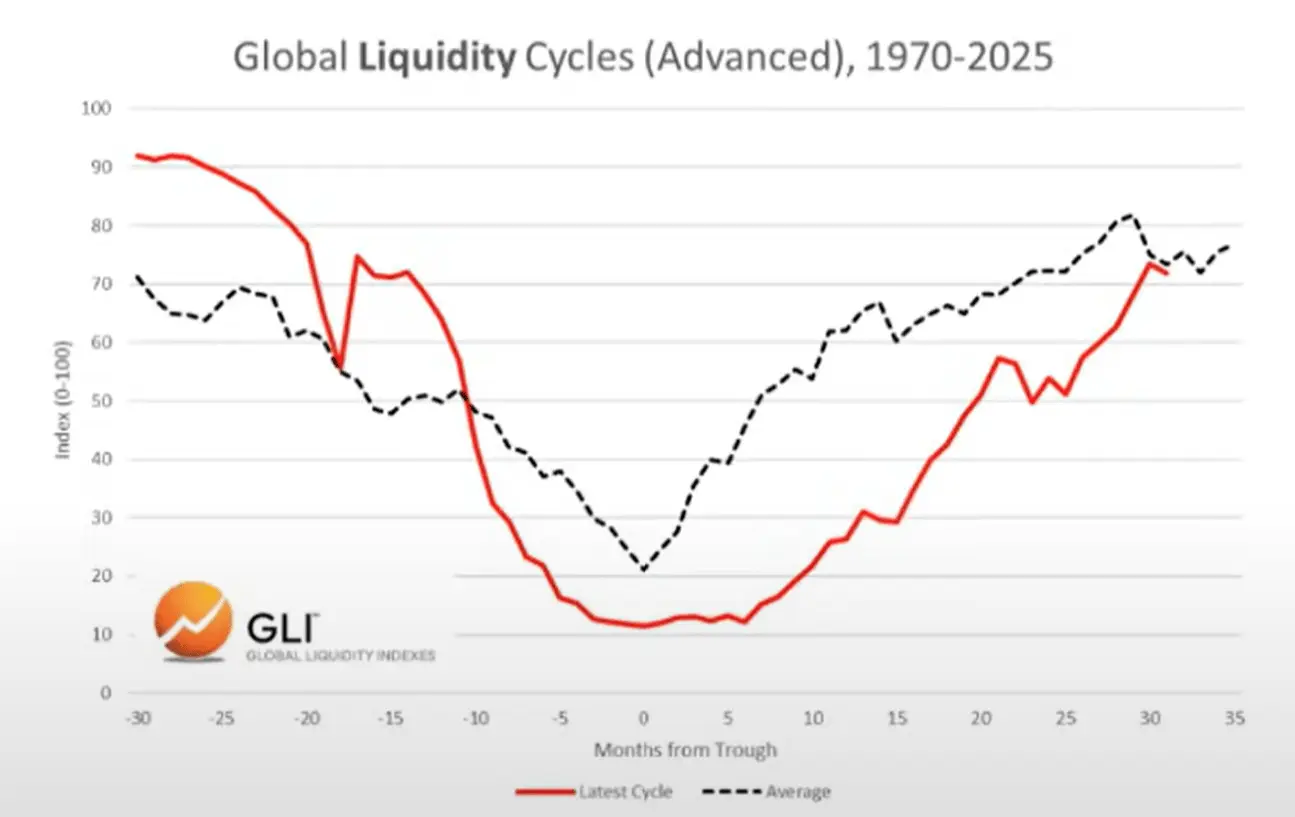

Текущий цикл и средний цикл

Ниже мы можем наблюдать сравнение между текущим циклом (красная линия) и историческим средним циклом (серая линия) с 1970 года.

Источник данных: Индекс глобальной ликвидности

Источник данных: Индекс глобальной ликвидности

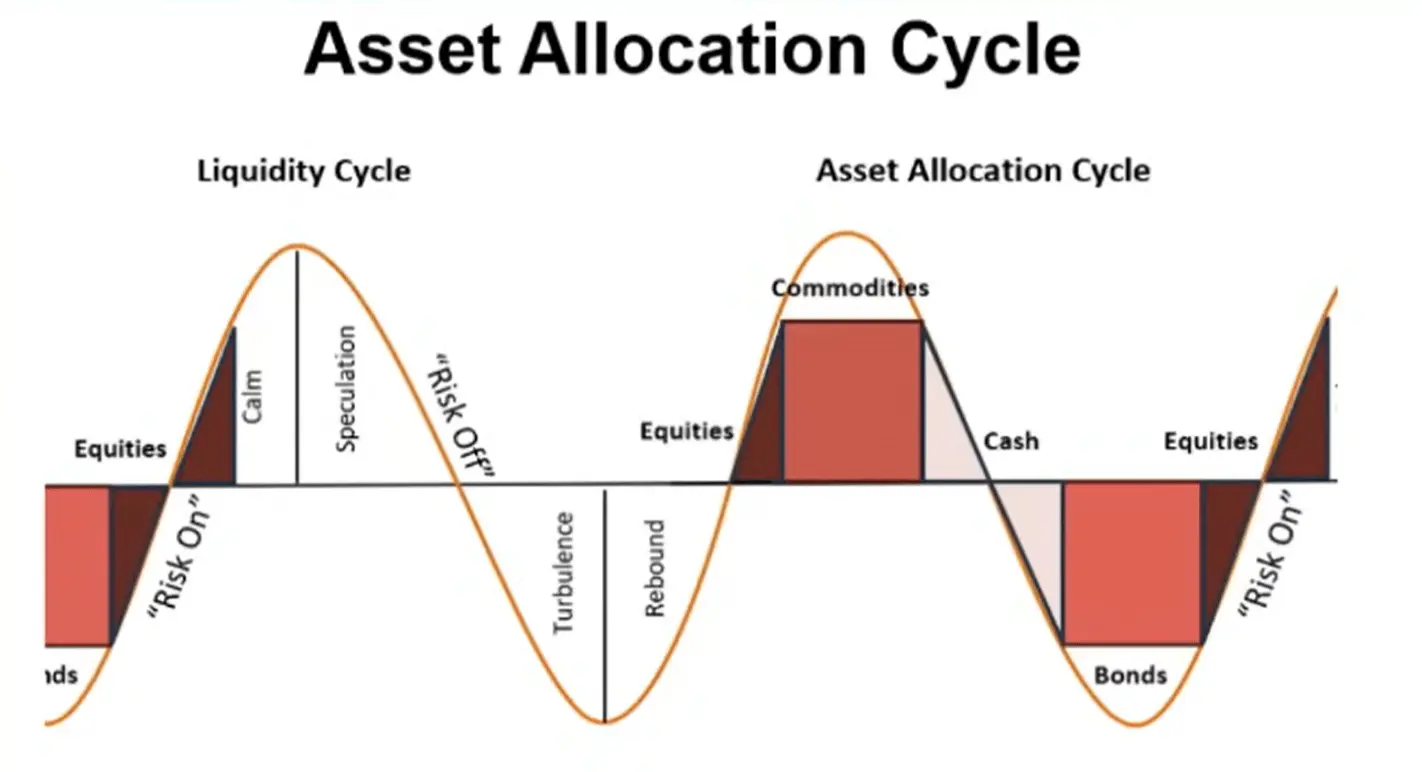

Размещение активов

На основе работы г-на Хауэлла по индексам глобальной ликвидности мы можем наблюдать типичные циклы ликвидности и их соответствие размещению активов.

Товары часто являются последними активами, которые падают, что именно то, что мы наблюдаем сегодня (золото, серебро, медь, палладий).

С этой точки зрения текущий цикл выглядит очень типичным.

Источник данных: Индекс глобальной ликвидности

Источник данных: Индекс глобальной ликвидности

Итак, если ликвидность действительно достигает пика, мы ожидаем, что инвесторы будут переходить в наличные деньги и облигации по мере изменения среды. Чтобы было ясно, этот процесс еще даже не начался (рынок остается "избегающим риска").

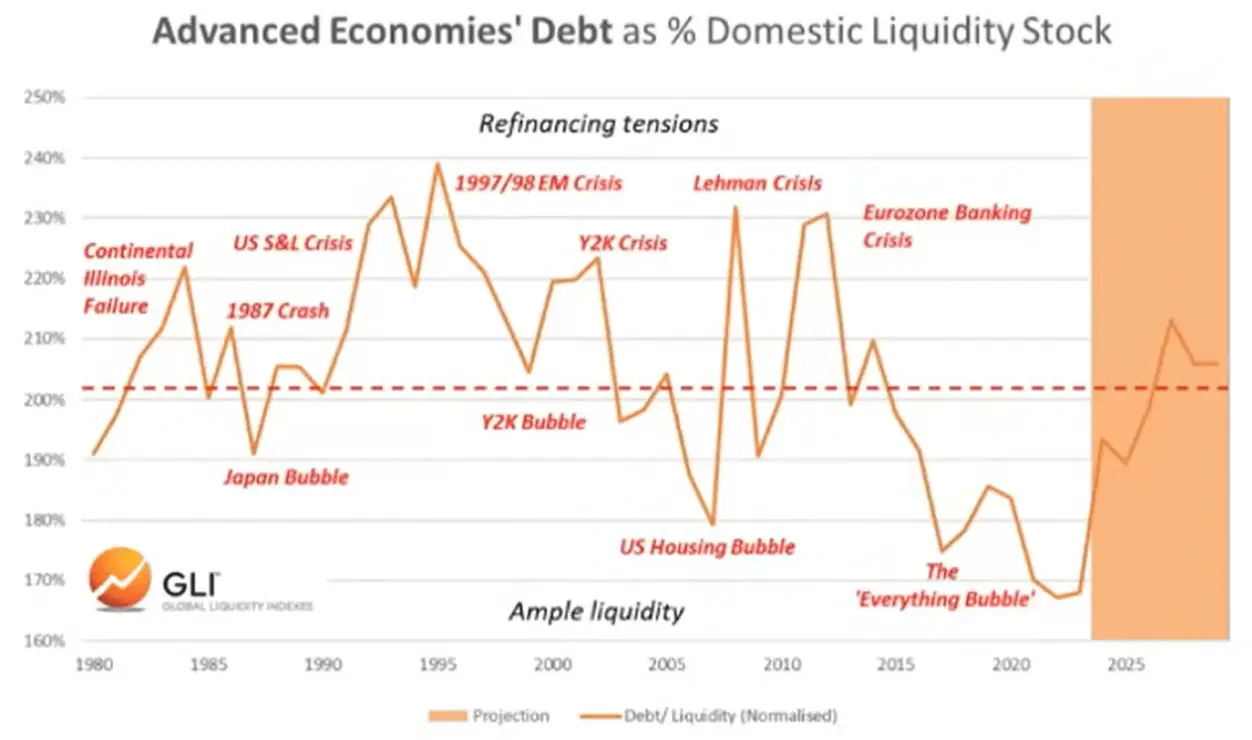

Долг и Ликвидность

Согласно Индексу глобальной ликвидности, соотношение долга к ликвидности основных экономик достигло самого низкого уровня с 1980 года в конце прошлого года. Сейчас оно растет и, как ожидается, будет продолжать расти до 2026 года.

Источник данных: Индекс глобальной ликвидности

Источник данных: Индекс глобальной ликвидности

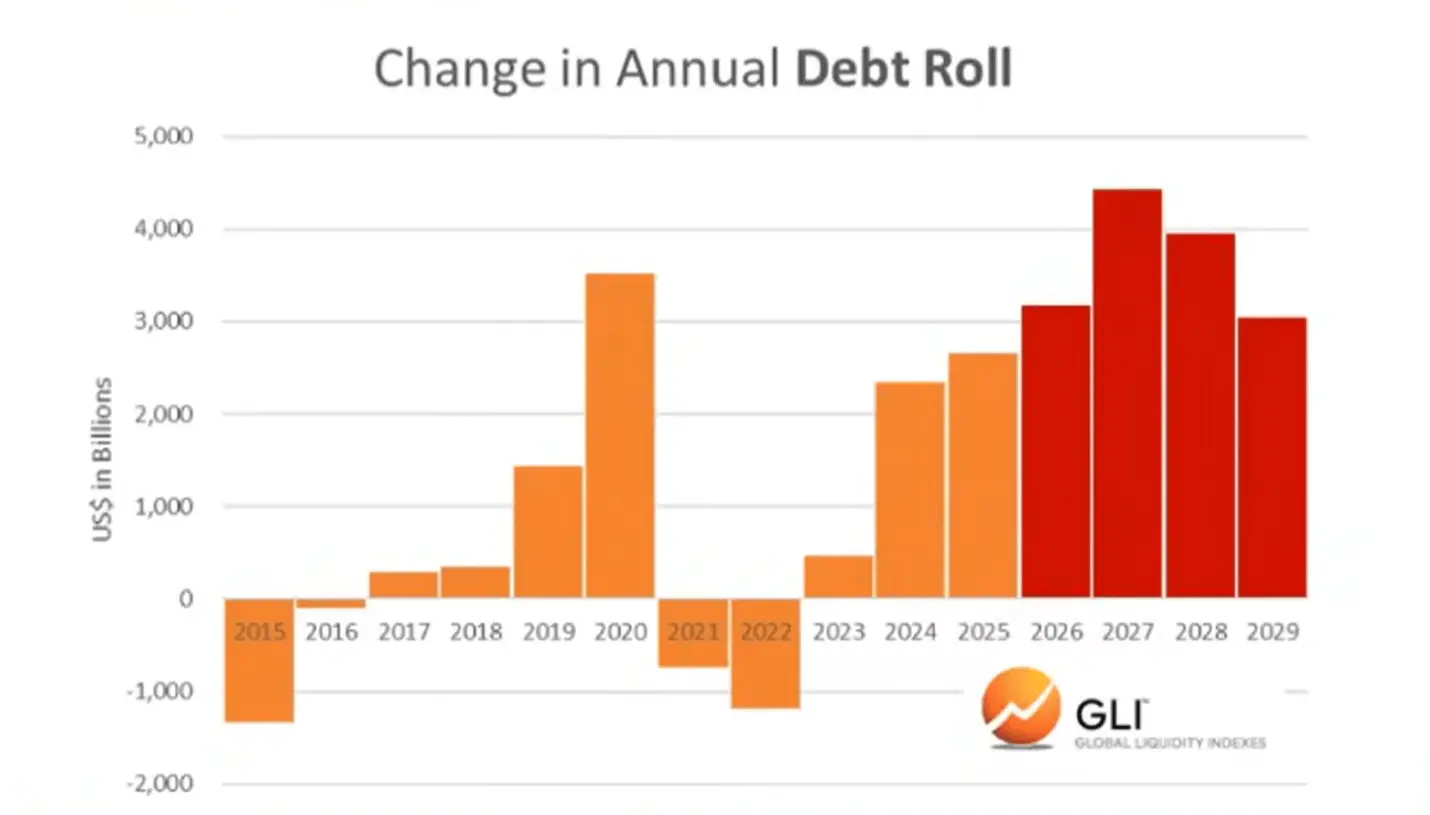

Растущее соотношение долга к ликвидности затрудняет обслуживание триллионов долларов непогашенного долга, который необходимо рефинансировать.

Источник данных: Индекс глобальной ликвидности

Источник данных: Индекс глобальной ликвидности

Биткоин и глобальная ликвидность

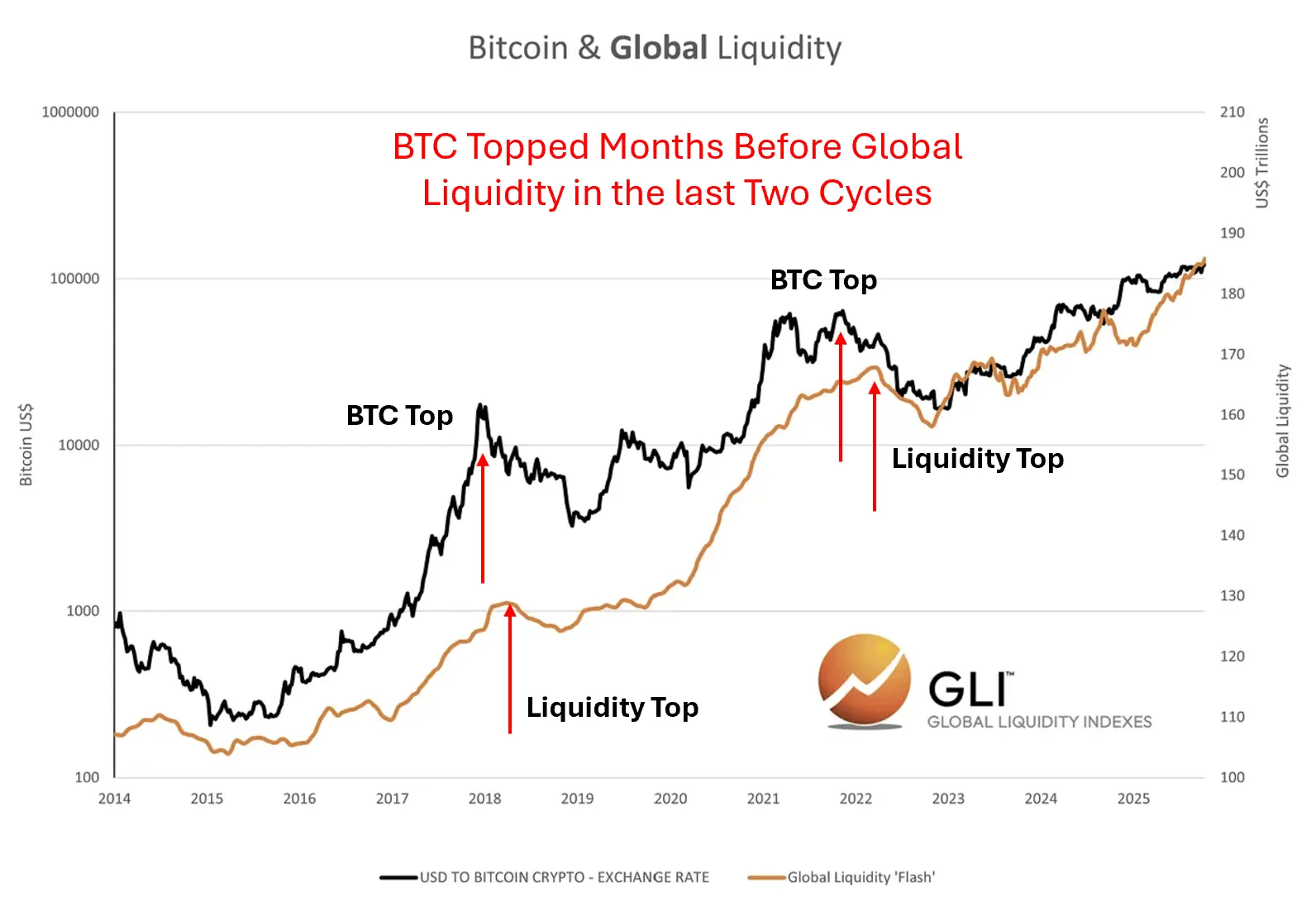

Конечно, Биктоин "предвещал" пик глобальной ликвидности в последних двух циклах. Другими словами, Биктоин достигал пика за месяцы до того, как ликвидность достигала пика и начинала снижаться, как бы предвидя последующее падение.

Источник данных: Индекс глобальной ликвидности

Источник данных: Индекс глобальной ликвидности

Мы не знаем, происходит ли это прямо сейчас. Но мы знаем, что циклы криптовалют всегда тесно следуют за циклами ликвидности.

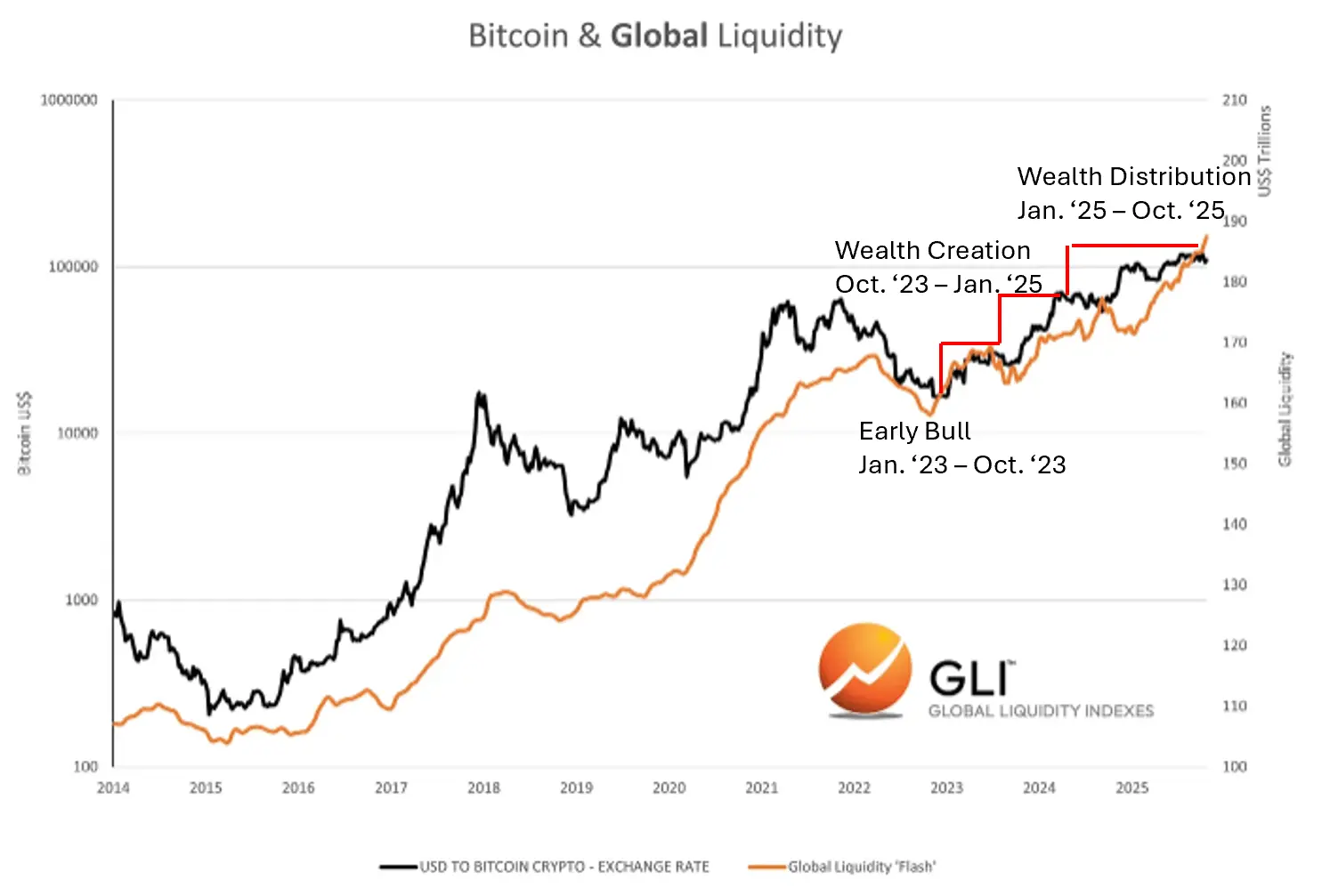

Соответствие с циклом криптовалют

Источник данных: Индекс глобальной ликвидности

Источник данных: Индекс глобальной ликвидности

Вам также может быть интересно

Денежно-кредитная политика НБК: преодоление экономических трудностей с осторожными инструментами структурного смягчения – DBS Insight

Ежедневный анализ рынка Wrapped Bitcoin (WBTC) 21 февраля 2026