Citibank запустит сервисы хранения криптоактивов в 2026 году после 3 лет подготовки

Citigroup планирует запустить сервисы хранения крипто в 2026 году после разработки предложения в течение двух-трех лет, согласно заявлению глобального руководителя по партнерствам и инновациям Бисварупа Чаттерджи, который рассказал об этом CNBC.

Банк изучает как внутренние технологические решения, так и потенциальные сторонние партнерства, при этом Чаттерджи заявил: "мы надеемся, что в ближайшие несколько кварталов мы сможем выйти на рынок с надежным решением для хранения" для управляющих активами и других клиентов.

Уолл-стрит приходит в крипто? Citi сказал да

Предстоящий сервис будет включать хранение Citi нативных криптовалют от имени клиентов.

Чаттерджи сказал, что банк может развернуть полностью разработанные внутри решения для определенных активов и сегментов клиентов, используя при этом сторонние облегченные решения для других типов активов.

Банк "в настоящее время не исключает ничего" в отношении своей стратегии хранения.

Шаг Citi контрастирует с позицией JPMorgan, которая заключается в том, что, хотя банк позволит клиентам покупать криптовалюты, он пока не будет хранить активы.

Однако JPMorgan также выразил заинтересованность в изменении этого в следующем году.

Планы по хранению основываются на более широких амбициях Citi в области цифровых активов, объявленных в течение 2025 года.

Генеральный директор Джейн Фрейзер подтвердила в июле, что Citi "рассматривает выпуск стейблкоина Citi", разрабатывая при этом токенизированные депозитные услуги для корпоративных клиентов, стремящихся к возможностям расчетов 24/7.

Банк уже предлагает блокчейн-основанные долларовые переводы между офисами в Нью-Йорке, Лондоне и Гонконге, работающие круглосуточно.

Чаттерджи сказал, что обсуждения с клиентами ведутся для определения вариантов использования для отправки стейблкоинов между счетами или мгновенного конвертирования их в доллары для платежей.

Консорциум Уолл-стрит нацелен на стейблкоин G7, поскольку конкуренция усиливается

Ранее в этом месяце девять глобальных банковских гигантов, включая Goldman Sachs, Deutsche Bank, Bank of America, Banco Santander, BNP Paribas, Citigroup, MUFG Bank, TD Bank Group и UBS, объявили о планах разработать совместно поддерживаемый стейблкоин, ориентированный на валюты G7.

Консорциум будет изучать выпуск цифровых платежных активов, обеспеченных резервами, доступных на публичных блокчейнах, при этом каждая единица привязана один к одному к традиционной фиатной валюте.

Коалиция подтвердила, что уже находится в контакте с регуляторами на соответствующих рынках.

Примечательно, что ранее в этом году JPMorgan, Bank of America, Citigroup и Wells Fargo, как сообщается, провели предварительные обсуждения об этом совместном предприятии по стейблкоинам. Однако эти переговоры оставались концептуальными до подтверждения в этом месяце.

Банковские гиганты спешат, поскольку бизнес-модель оказывается чрезвычайно прибыльной для существующих эмитентов, которые получают значительную доходность от казначейских ценных бумаг и денежных эквивалентов, обеспечивающих их токены.

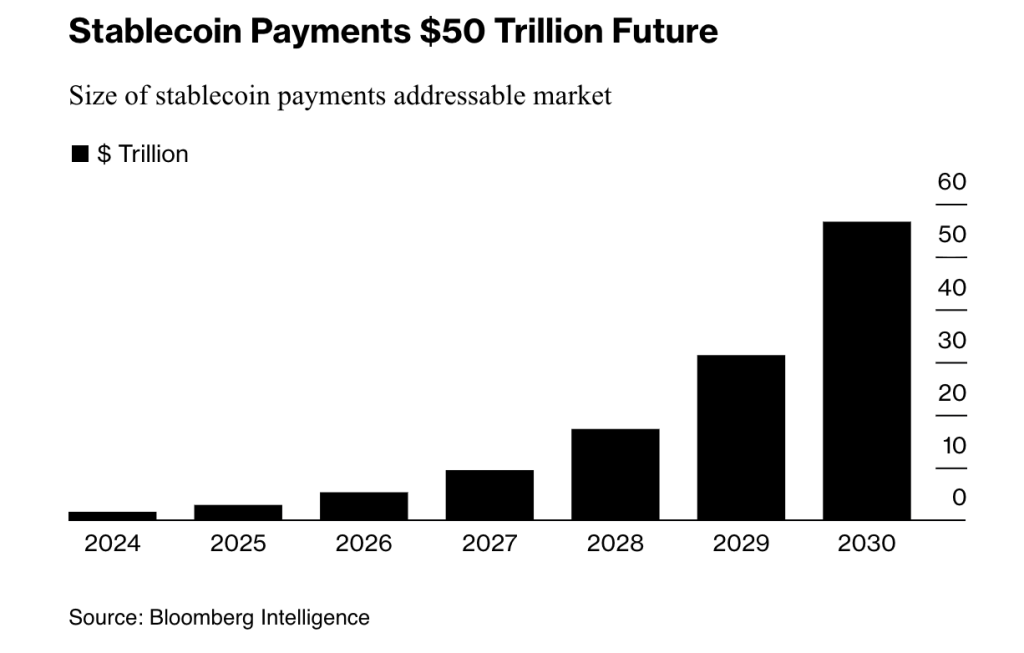

Учитывая эту траекторию внедрения, Bloomberg Intelligence прогнозирует, что стейблкоины могут обрабатывать более 50 триллионов долларов в годовых платежах к 2030 году.

Однако, хотя банки, кажется, настроены на внедрение, это также может быть из-за того, что Standard Chartered предупредил ранее в этом месяце, что внедрение стейблкоинов может вывести более 1 триллиона долларов из банков развивающихся рынков к 2028 году.

Угроза побудила Банк Англии первоначально предложить ограничения владения между 10 000 и 20 000 фунтов стерлингов для розничных клиентов.

Однако после критики регуляторы теперь готовятся разрешить исключения для компаний, таких как криптовалютные биржи, которым требуются большие запасы для целей ликвидности и расчетов.

Citi балансирует возможности стейблкоинов против опасений оттока депозитов

Агрессивное расширение Citi в области цифровых активов происходит несмотря на предупреждения от собственного аналитика Ронита Гоуза, который предостерег в августе, что процентные платежи по стейблкоинам могут вызвать отток депозитов из традиционных банков в стиле 1980-х годов.

Гоуз провел параллели с тем временем, когда фонды денежного рынка выросли с 4 миллиардов долларов до 235 миллиардов долларов за семь лет, истощая депозиты банков, чьи ставки были строго регулируемыми.

Между 1981 и 1982 годами снятия превысили новые депозиты на 32 миллиарда долларов, поскольку потребители стремились к более высокой доходности.

Крупные банковские группы США, включая Американскую банковскую ассоциацию и Институт банковской политики, призвали Конгресс закрыть то, что они назвали "лазейкой" в законе GENIUS, который позволяет криптовалютным биржам и аффилированным компаниям предлагать доходность по сторонним стейблкоинам.

Группы ссылались на оценки Казначейства, что стейблкоины, приносящие доход, могут вызвать отток депозитов до 6,6 триллиона долларов, фундаментально изменив то, как банки финансируют кредиты и управляют ликвидностью.

Однако группы криптоиндустрии дали отпор, при этом главный юрисконсульт Coinbase Пол Гревал отклонил усилия банковского лобби как "неограниченную попытку избежать конкуренции."

Исследование Coinbase в частности выпустило специальный отчет о нарративе "банковской угрозы", утверждая, что не обнаружило значимой корреляции между внедрением стейблкоинов и оттоком депозитов для общественных банков за последние пять лет.

Для Citi Фрейзер сформулировала их подход как ответ на потребности клиентов и более широкий сдвиг в сторону всегда доступных мгновенных расчетов, заявив, что "цифровые активы являются следующей эволюцией в более широкой цифровизации платежей, финансирования и ликвидности."

С 2,57 триллиона долларов активов под хранением, запуск Citi в 2026 году может стать началом стратегического внедрения крипто на Уолл-стрит.

Вам также может быть интересно

Разбор сохраняющейся тревоги на рынке

Как стратегия ИИ-первого подхода нацелена на революцию беспилотного транспорта в 2026 году