宏觀警示信號暗示美國熊市將在 2026 年形成

TLDR:

- 流動性壓力上升和通膨壓力可能會影響美國市場進入2026年的狀況。

- 美聯儲的金融壓力變化指數和金融壓力指數正顯示信貸條件收緊的早期跡象。

- 強勢美元持續限制全球流動性,對高風險資產類別造成壓力。

- 高於預期的通膨趨勢可能觸發更嚴格的政策,影響投資者情緒和增長。

市場很少在沒有警告的情況下下跌。流動性、通膨和信貸壓力的微妙變化通常在下滑開始前就已出現。分析師現在正在關注幾個可能預示美國股市未來走向的宏觀指標。

根據金融分析師Joao Wedson的說法,新的數據模式揭示了系統中的早期緊張跡象,表明2025年可能為潛在的動盪局面奠定基礎。討論的焦點是這些指標是否可能預示2026年美國熊市的到來。

流動性和壓力指標引發警惕

Wedson在X平台上分享了他的分析,概述了歷史上在重大經濟下滑前就已經出現變動的關鍵數據點。

他引用的指標之一是美聯儲金融壓力變化指數,該指數追蹤美聯儲金融壓力指數的年度變化。它衡量過去一年市場中積累的壓力或緩解程度。

當這個壓力變化指數快速上升時,流動性收緊,信貸利差擴大。這些條件通常使借貸更加困難,在股票市場感受到壓力之前就已在金融系統中造成裂痕。

目前的讀數並不令人擔憂,但變化的速度正引起關注。

更廣泛的金融壓力指數(FSI)為這一圖景增添了另一層面。它匯總了18個金融指標,包括收益率利差和流動性條件。從歷史上看,當FSI攀升至零以上時,壓力水平超過正常範圍,通常預示著市場調整。

分析師表示,該指數目前仍低於這一閾值,儘管微妙的增長表明壓力正在積累。這些早期變動通常不被注意,直到影響開始波及各資產類別,包括加密貨幣和股票。

美元強勢和通膨動態塑造前景

Wedson雷達上的另一個數據點是貿易加權美元指數(廣義),該指數追蹤美元相對於全球同行的強度。

美元走強通常會收緊全球流動性並對風險資產造成壓力。相反,美元走弱往往支持復甦階段,正如在之前的調整後所見。

近幾個月美元指數顯示出混合信號。雖然美國貨幣保持堅挺,但其上升勢頭似乎正在放緩。交易員現在正在關注是否會出現逆轉,使資金流回到科技股和加密貨幣等高風險資產。

Wedson還提請注意通膨與市場預期之間的關係,比較消費者價格指數(CPI)同比與10年盈虧平衡率。

持續高於預期的通膨通常會迫使貨幣政策收緊,冷卻投資者胃口。當前數據顯示通膨略高於長期預期,如果能源價格保持高位,這一趨勢可能會加劇。

這些指標共同形成了一個背景,表明未來18個月需要謹慎。雖然沒有一個指標閃現危機級別的警告,但流動性和通膨數據中正在出現早期緊張。

Wedson表示,真正的考驗可能在2025年到來,為2026年可能發生的情況設定環境。

這篇文章《宏觀警告信號暗示2026年美國熊市格局》首次發表於Blockonomi。

您可能也會喜歡

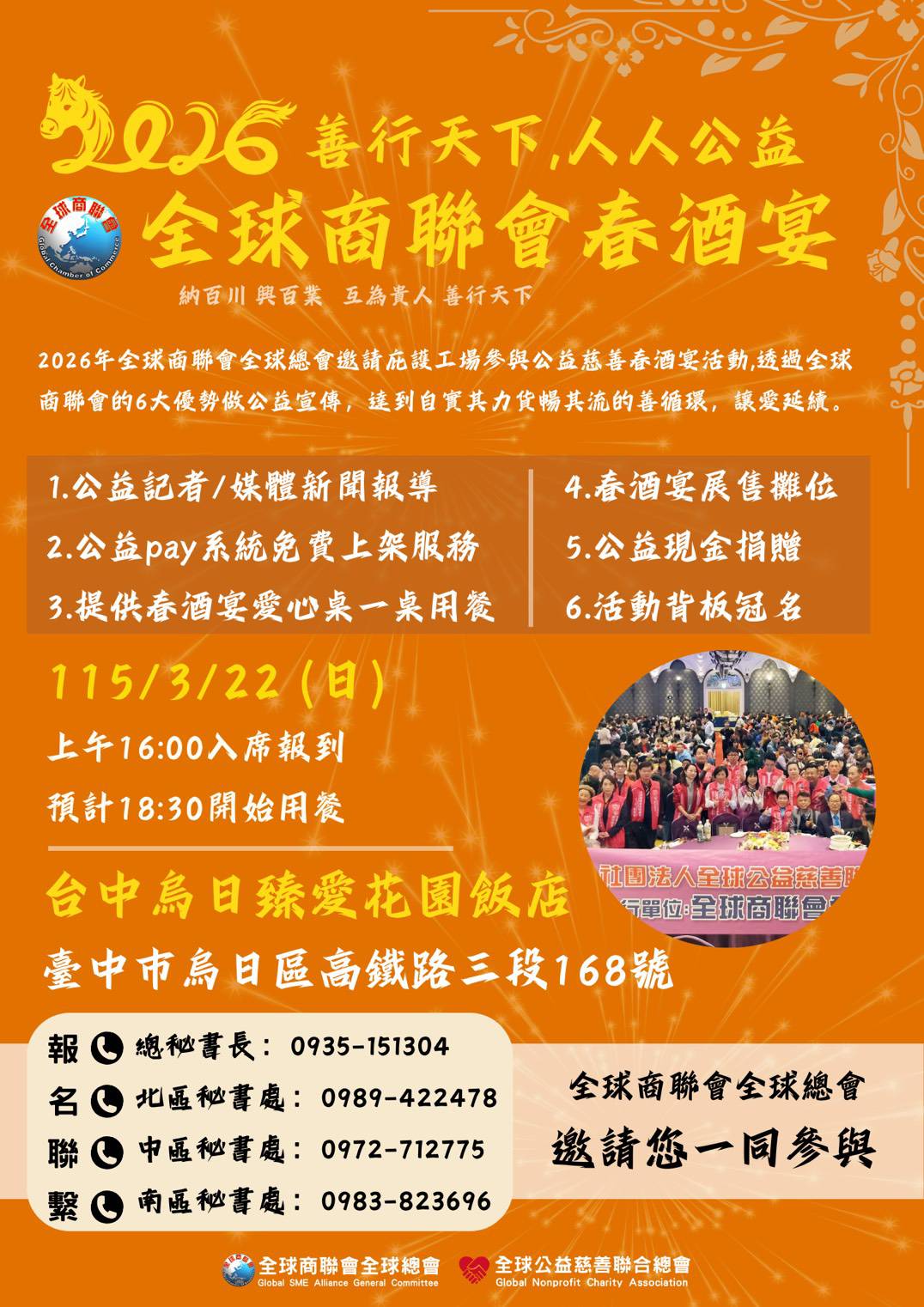

全球商聯會千人春酒 明年3/23啟動 號召全台企業投入公益

雙引擎推升 倉佑11月營收報喜